沽空機構近年逐漸影響港股生態,令股市中強者越強。不過,何謂之「強」,不在於表面業績之強,基本業績分析可找到部份有問題公司,但不會是全部,只是我不明白於此一層面上,還會有些專業的基金或分析員犯錯(如不理資產負債表或營運現金流的負面訊息)。至於基本業績分析找不到的,便要靠多聽多看,憑經驗累積以批判公司及其管理層的可信性,再加上遇正自己不大相信的公司業績非常理想的話,反而需提高警覺,提防「Too good to be true」。所以,市場資金近年越加聚焦那些真正「強」者,即是管理高質,業務透明透高,受過多年歷史洗禮仍健在的公司上。

其實上市公司財務造假也是一盤生意,還需講求成本效益,不好見到派高息、公司回購或大股東增持便以為是利好訊息,只要局內人計過數,預期利益更大(如令投資者更容易相信)的話,也會願意付出這些成本,何況派高息及公司回購都是用公司錢,兩種方法大股東也有得著,前者更是收到真金白銀,若大股東用部份收到的現金股息增持股票,不知袖裡的投資者或許會變得更有信心!若公司在高負債下,還增加債務以助派高息或公司回購,更需小心。

所以,買入股票前,最重要是清楚自己在「投資」還是「投機」,以做出不同程度的風險管理,若對某股票滿有懷疑,其實可以選擇一刻也不要持有。

負面看,嚴格來說,任何上市公司都可以不信,因為大家也不是局內人(insider),所以極端來說,任何股票其實也不可買。可是,若仍想買股票的話,便要選擇相對可信,並高過自己可接受底線的公司(當然每人底線及風險承受能力也有不同)。當然,為避免如當年買入眾人愛股匯豐(5)的個案,便需靠分散投資及調控注碼以分散風險。

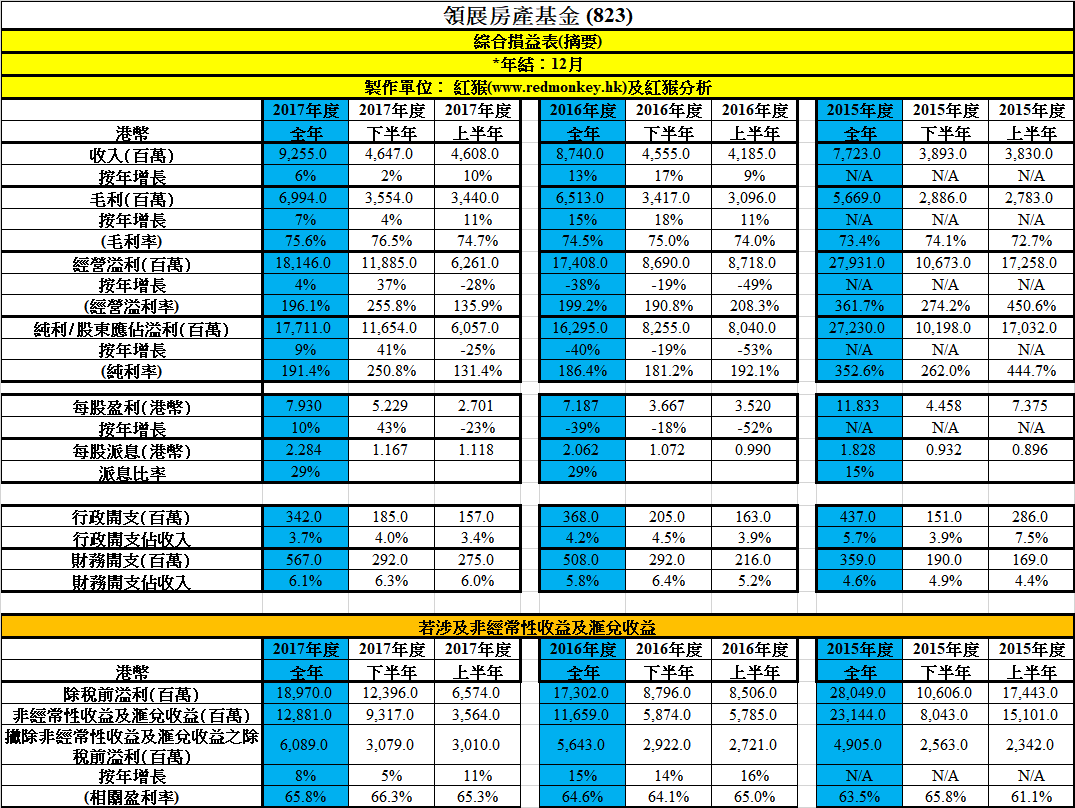

今天便講一隻應高過大部份投資者可接受底線的公司。領展(823)於昨天中午公布至今年3月全年業績,股價於下午先升後回,全天計冇升跌,或因每股派息基本符合預期。全年收入按年升6%,下半年按年升2%;若撇除資產重估及沽售部份商場利益的非經常性收益,全年除稅前溢利按年升8%,下半年按年升5%,相關盈利率由64.6%升至65.8%,下半年更達66.3%;全年每股派息按年升11%至$2.284,下半年按年升9%。以昨天收報$61.65計,息率為3.7%。整體看,下半年按年升幅比上半年放緩,部份源於先前年度下半年表現優異令基數較大。

資料來源:紅猴研究、公司年報

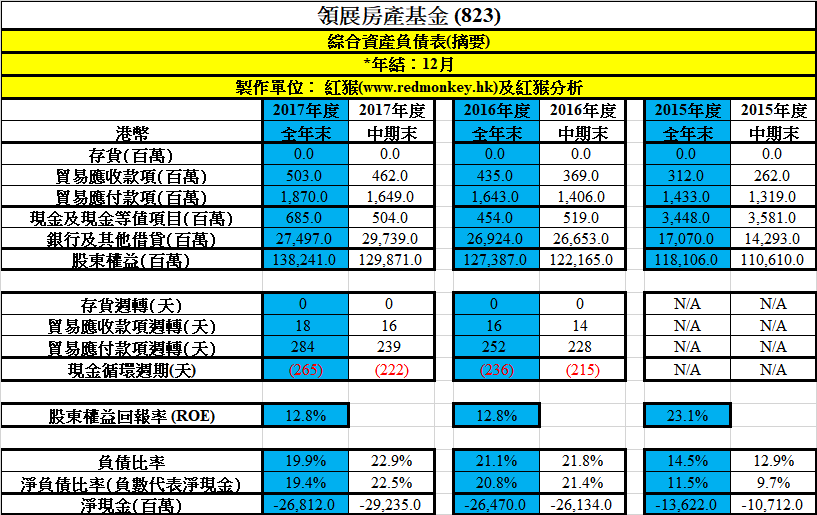

於今年3月尾,負債按年升2%,不過因資產價值增長,負債比率反由21.1%跌至19.9%。集團做好利率管理,雖然年度內美國聯邦儲備局兩次加息0.25%,但債務組合於今年3月尾的實際利息成本仍然處於低水平,由2.57%微升至2.65%,今年財務開支佔收入則由5.8%升至6.1%。

資料來源:紅猴研究、公司年報

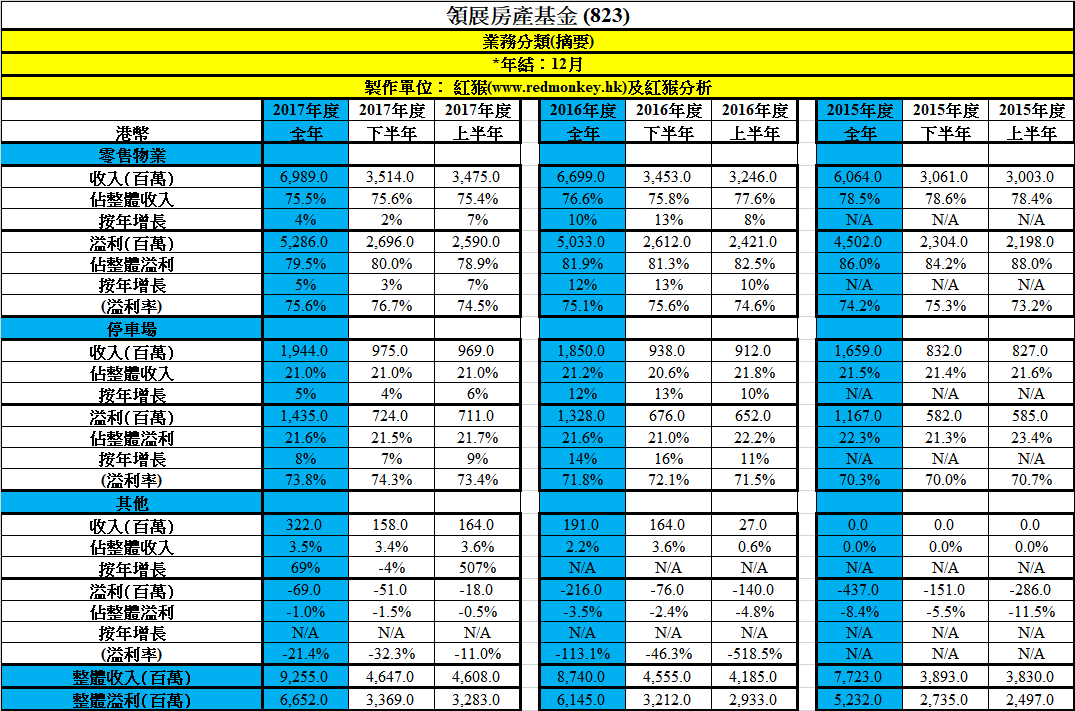

業務分類方面,零售物業全年收入按年升4%,佔整體75.5%;溢利按年升5%,佔整體79.5%,溢利率由75.1%升至75.6%。停車場全年收入按年升5%,佔整體21.0%;溢利按年升8%,佔整體21.6%,溢利率由71.8%升至73.8%;至今年3月尾,每個泊車位每月收入按年升10.7%至2,239港元。

資料來源:紅猴研究、公司年報

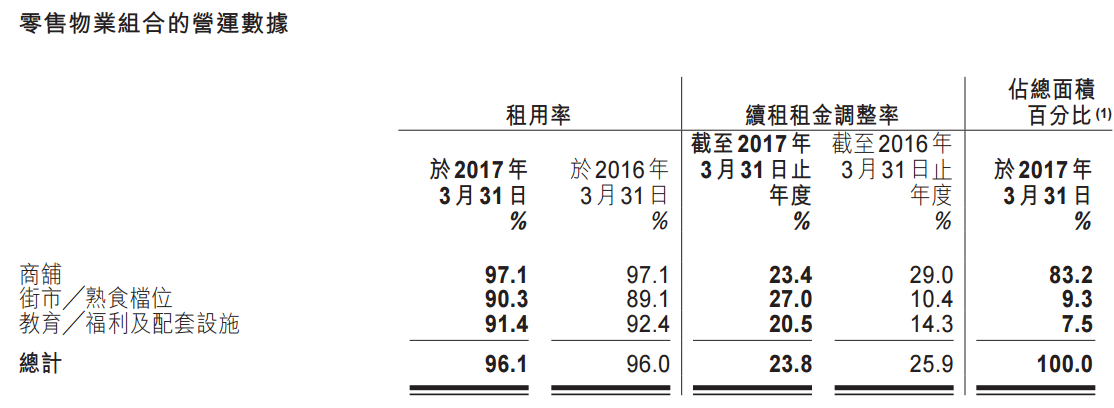

於今年3月尾,零售物業組合的租用率維持於96.1%,年內續租租金調整率達23.8%,租金按年升4.2%增長。再細分,商舖去年續租租金增幅由上一年度的29.0%跌至23.4%,當大家經過其部份商場,小部份吉舖長期未租出,呎租可加但可預期幅度受限。不過,街市續租升幅則由10.4%增至27%,教育及福利配套續租升幅由14.3%增至20.5%,可見管理層以股東利益優先,自然得不到重視社會責任人士的歡心。

資料來源:公司年報

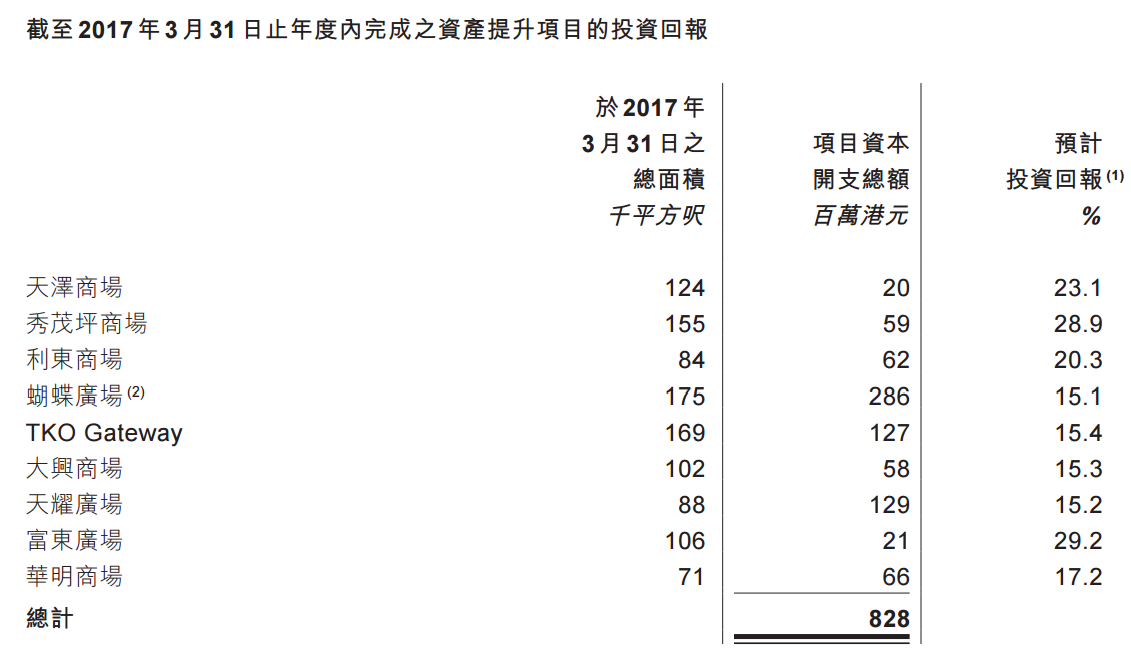

於年度內,集團完成九個商場資產提升項目,均達到高於15%的投資回報目標,現正進行15個提升項目,另有6個項目快將展開,同時亦有逾18個其他項目正於審批階段,將資產提升計劃伸延至2023年。於年度內,集團分兩次出售九項商場物業,總代價分別對2016年3月尾估值有19%及29%的溢價。

資料來源:公司年報

香港新項目方面,前工貿署大樓的「彌敦道700號」正進行翻新工程,預期於今年底左右開業,大樓部分將為服務業及半零售業提供理想的營商環境,目前正進行積極預租中,並將定位為領展的都會商場。另外,集團與南豐發展於九龍東海濱道77號的合營甲級商業發展項目「海濱匯」,建造工程進度理想,目標提前於2019年年初完成建造工程,項目估計發展費用總額(包括地價)已由105億港元減少至99億港元。「海濱匯」已成功落實摩根大通為主要租戶,預租至少四分之一的辦公室面積。

國內方面,上海領展企業廣場1座及2座(前稱企業天地1號及2號)帶來全年貢獻,加上北京歐美匯購物中心,兩項物業全年收入按年升36%至5.74億港元,佔集團整體收入6.2%,兩項物業的續租租金調整率分別為10.8%及37.1%。於是年度(至2018年3月),集團已於5月以40.65億元人民幣完成收購「廣州西城都薈廣場」,並即時為集團帶來盈利貢獻。

根據過往兩個年度股價走勢,領展的估值息率在4.0%至5.1%。剛公布的業績每股派息符合預期,若以現時市場平均預測是年度(至2018年3月)每股派息$2.44算,現價的預期息率已是4.0%,即已在我現時預測估值區間的高位。至於預測估值區間會否得到提升,一看市場會否調升每股派息預測,要待一星期各大行出完分析報告後才更新;二看市場會否接受更低的息率。雖然美國處加息週期,惟美國十年期國債息率反逐步下跌,並已是近六個多月的低位,後者發生的機會也不小。

(利益申報:筆者為持牌人士,於執筆時,筆者或相關人士或客戶,並沒持有上述股票)

(以上純屬個人研究心得分享,並不代表本網站、筆者或其僱主之意見、立場、推薦、陳述、誘使、支持或安排,亦非任何投資建議或勸誘。讀者務請運用個人獨立思考能力自行作出任何投資決定。)

筆者現為華富嘉洛證券資產管理副總裁,幫助客人管理股票投資組合,詳情請按下面連結。

「簡志健證券投資管理服務」:michaelkan.quamsecurities.com

歡迎到下列網址,「Like」一下Facebook Page,你便可在Facebook得到本欄最新訊息