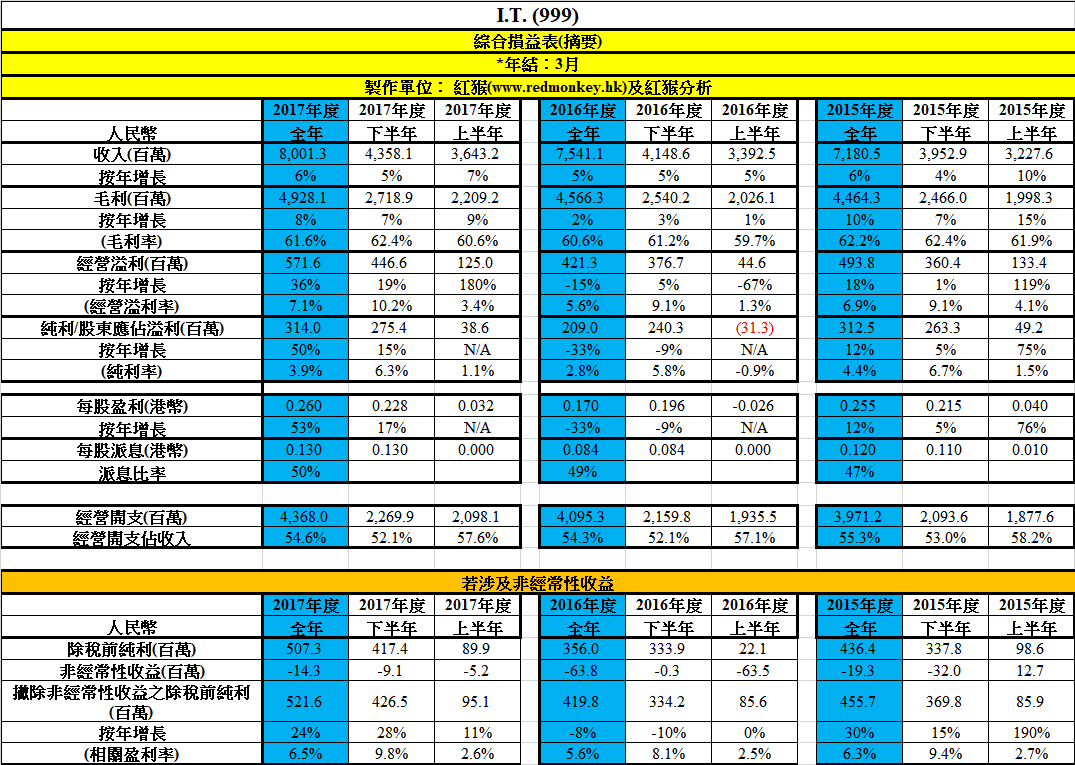

I.T.(999)於上週三收市後公布至今年2月全年業績,收入按年升6%,毛利按年升8%,毛利率由60.6%增至61.6%,毛利率提升源於相關減價幅度減少;純利按年升50%,不過上一年度涉及大額匯兌虧損,若撇除非經常性收益,除稅前純利按年升24%,相關盈利率由5.6%增至6.5%。論核心盈利,是過往四年最佳。每股派息$0.13,派息比率約50%。

資料來源:紅猴研究、公司年報

存貨週轉由163天增至174天,呈持續每年微升之勢,管理層需正視。惟營運活動現金流入按年升39%,屬理想,淨現金由$4.31億港元增至$5.09億港元,負債比率由53.1%減至43.1%,屬正面。

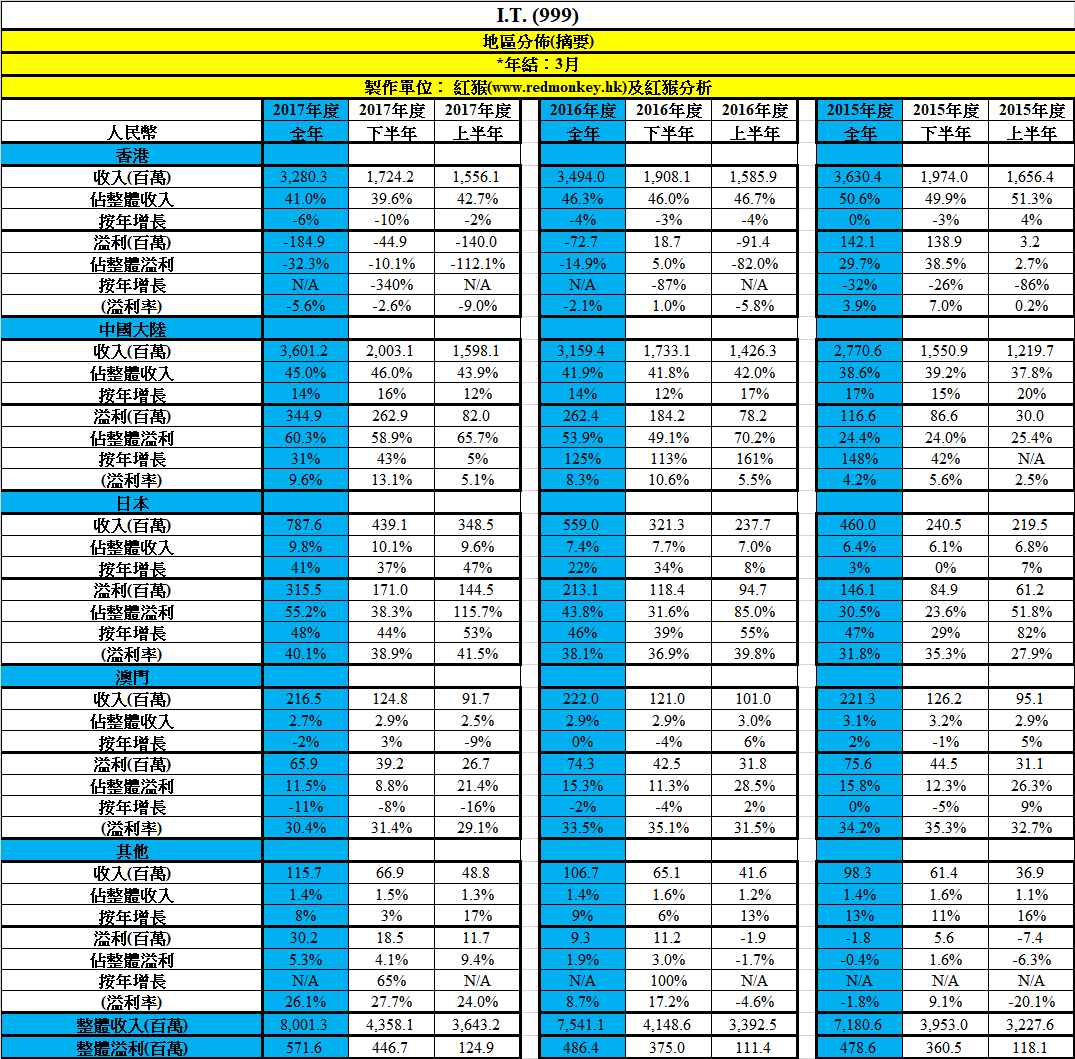

看地區分佈,香港收入按年跌6%,但虧損按年增154%,虧損率由2.1%增至5.6%,表現可謂非常差。不過,中國及日本業務增長理想,抵銷香港的差勁業績有餘,令整體盈利仍有不錯增長。中國收入按年升14%,佔比已超越香港,溢利按年增31%,溢利率由8.3%增至9.6%;日本收入按年升41%,溢利按年增48%,溢利率由38.1%增至40.1%。

報告提到,經營零售渠道的成本(包括租金及員工成本)持續上漲下,零售商再壓縮成本的空間有限,因此不得不繼續實行在香港的店舖整合計劃,力求舒緩成本壓力及提升整體店舖效率。我相信香港業務於是年度難逃虧損,不過期望能否減少虧損。另一方面,報告亦提到,中國中高階層的增長依然強勁,對別出心裁的優質時裝產品的需求亦不斷增長,所以仍在不同城市擴張業務。日本業務方面,盈利能力提高則靠一系列市場推廣攻勢,以及與多個知名時裝單位舉辦多項跨越全球的合作活動,和每到日本也會到I.T. 的店舖(如Bathing Ape)消費,有時亦見到不少香港人,若見香港人持續到日本旅遊,對其日本業務也有正面幫助,當然另一方面同一班人在香港I.T. 消費的支出或會減少。根據報告展望,管理層認為中國業務可持續帶升整體業績。

資料來源:紅猴研究、公司年報

謹供參考,我現時預測是年度(至2018年2月)估值區間在$2.78至$4.72,合理估值在$3.75,估值區間較低位在$3.27,是年度股價最低曾見$3.09。

(利益申報:筆者為持牌人士,於執筆時,筆者或相關人士或客戶,持有I.T.(999))

(以上純屬個人研究心得分享,並不代表本網站、筆者或其僱主之意見、立場、推薦、陳述、誘使、支持或安排,亦非任何投資建議或勸誘。讀者務請運用個人獨立思考能力自行作出任何投資決定。)

筆者現為華富嘉洛證券資產管理副總裁,幫助客人管理股票投資組合,詳情請按下面連結。

「簡志健證券投資管理服務」:michaelkan.quamsecurities.com

歡迎到下列網址,「Like」一下Facebook Page,你便可在Facebook得到本欄最新訊息