近日環球股市大幅波動,即使美國那麼大的股票市場,仍然可以一日之內升跌三、四百點,商品價格、油價持續下跌。筆者在上篇文章問了一個問題:「究竟我們現在面前的環球大跌市是否反映環球經濟正進入大蕭條?」

自2008金融海嘯至今,英美歐日的超低利率已持續了七年,2015年初,瑞士央行甚至把利率降至負數,是時候看看這些近乎零利率及負利率政策的成效。

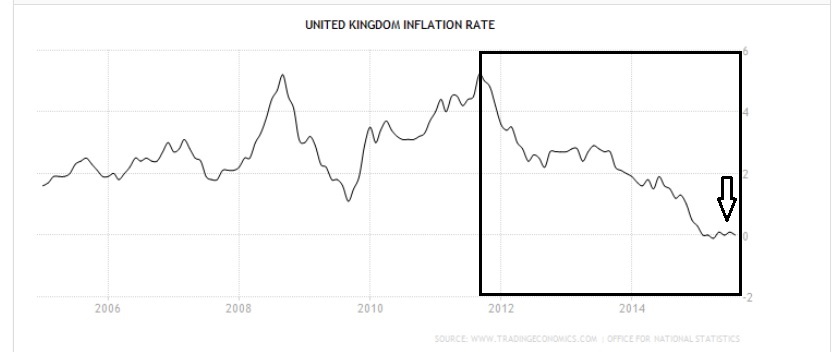

英國

英國在2009年3月開始把利率降至0.5厘,加上量化寬鬆政策催谷下,英國的通脹率曾經在2011年9月按年升5.2%,如果計及通脹率,英國曾經實施 負利率政策達4厘,然而英倫銀行仍然在2011年10月至2012年7月加碼量化寬鬆,量化寬鬆加強了負利率效應,對存款戶不利,欲催谷他們多消費和投 資,但適得其反,通脹率不斷下跌,直至現在近兩個月跌至零或近乎零。

歐元區

2009年ECB指標利率降至1厘,2012年開始指標利率逐步降至0.05厘,存款利率-0.2厘,2011年9月通脹率曾經按年升3%,換句話說,歐元區曾經負利率2厘至3厘,連同量化寬鬆,也是加強負利率效應,現時的通脹率為0.1%至0.2%,低至近乎零。

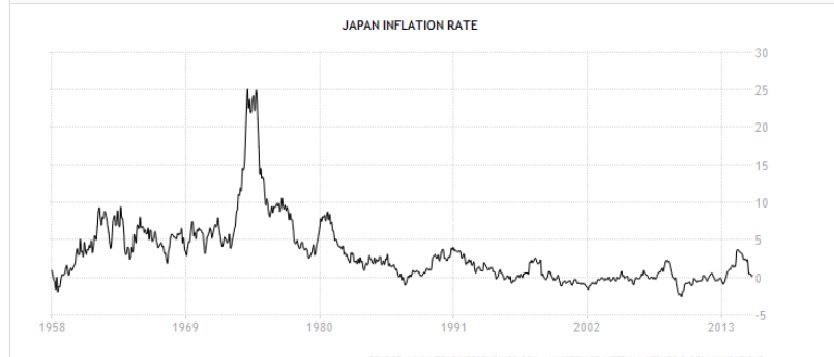

日本

日本的指標利率自1999年至今都是近乎零,日本通脹率一直也是近乎零,直至安倍晉三上台當首相後,於2013年1月宣佈無限QE,日本的通脹率於同期5月曾經按年升3.7%,日本也曾經負利率達4厘,現在通脹率徘徊在0.1%至0.2%。

美國

自2008年12月至現在,美國的聯邦基金利率一直處於0.25厘,通脹率在2011年8月曾經按年升3.7%,負利率曾達3.5厘,加上2012年9月 聯儲局宣佈無限期無限量每月400億美元買債計劃及近乎零利率直至2015年之後,通脹在2013年及2014年確曾徘徊在1%至2%,但到了2015 年,按年的通脹率大部份時間是介乎0至0.2%。

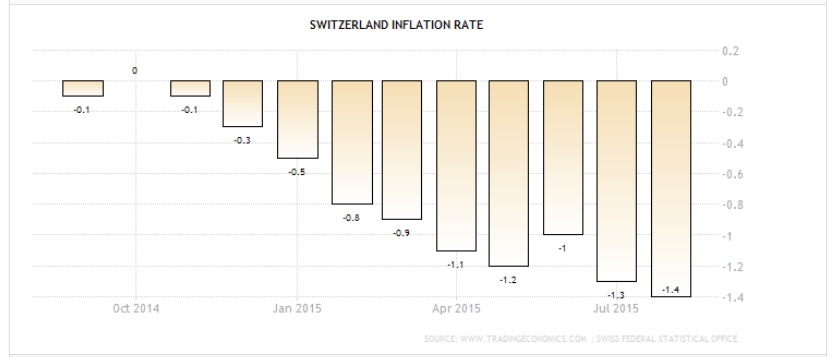

瑞士

瑞士的負利率政策可謂是代表作,2015年1月,瑞士央行把存款利率降至0.75厘,現在通縮-1.4%。

為何央行們的超低利率政策原意是谷通脹,卻得來通縮?筆者只想到兩個原因,一是低息導至人們負債,換來是人們負債嚴重而減少消費,另一原因可能是這 些國家人口老化,老人家及中年人佔人口大多數,他們都是以存款積穀防老,靠食息及冒不了風臉的一族,越是負利率,越無錢消費,結果越來越通縮國家央行的低 息及印鈔政策谷通脹,但通脹對老人家而言是儲蓄縮水,加上無息收,打擊了他們消費意欲。

谷通脹變成谷通縮的原因複雜,可能是過度負債和人口老化兩個因素合起來,亦可能是負利率和印鈔過度,令病人虚不受補也未定,看來負利率和印鈔不是催谷經濟良方,央行們應該加息和減少印鈔才是!

你們的讚好是我們寫作的原動力,請支持我的 facebook 專頁及筆與誌評的facebook 專頁。

我的 facebook 專頁https://www.facebook.com/luaninvestblog

notcomment facebook 専頁 www.facebook.com/plscomment