課程編號:CC002

================================

睇實美匯指數就大約估到股市點行

Matt Levine on「股市脫離實體經濟」

我地崇基人,唔係東亞逸夫

睇實美匯指數就大約估到股市點行

其實原本都仲係想講港紙(又在強方),銀行體系結餘(又升)同埋拆息(又再跌)。不過,為免大家覺得呃稿費,不如講下美金。

樓上係美金,美匯指數嘅一年圖。十分重要,你見3月嗰浸,美金就由低位狂升,股市大跌。之後3月尾就嘔返一半升幅出嚟,股市大升。然後到近來又係美金大跌,股市大升。

話美金同股市係逆向關係,應該冇乜人反對啦可?

咁港股係咪?答案都係。你見我成日恥笑啲咩外資撤尼呀,港紙呀,拆息呀,銀行體系結餘呀,沽空呀乜鬼,根本就唔係好多人諗嘅嗰回事。邊個話你知港紙跌就資金流出股市會跌?邊個話沽空多之後會跌?

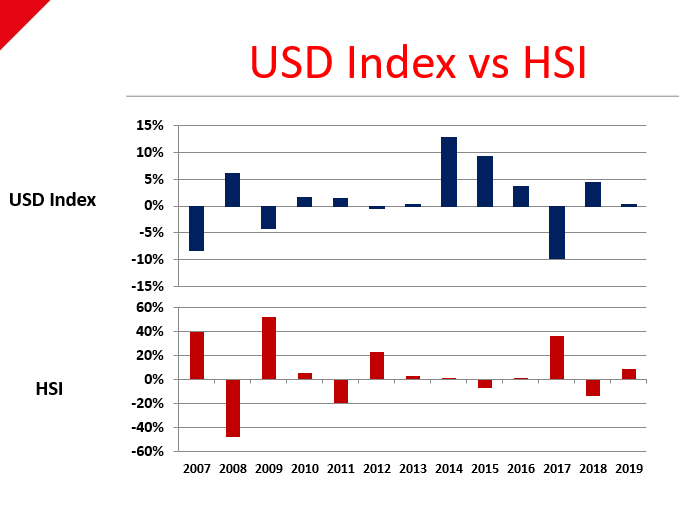

但,美匯指數,就真係一個好好嘅指標(另一個係企業盈利增長,有機會分享)。樓上呢組圖(我整嘅)我好鍾意。一個係美匯指數按年升跌,另一個係恒指按年升跌,兩個都係百份比。明顯見到,差不多係完全負相關,一個升一個跌。

但,難在邊?難在,我點估美匯指數點行?答案係:其實唔係好估到。否則發咗達。兩者近乎係同步嘅。事後解釋易,事前估難。而根本都唔係好知係乜推郁美匯。但幾肯定唔係聯儲局加息減息(再講一次!思考唔好咁單方咁表面咁線性)

我嘅理論(其實唔係咩好特別嘅嘢,好多人都知)好簡單,美匯指數,港股,當然係呈負相關嘅關係。因為兩者都係受同一樣嘢影響,就係風險胃納。

人人都驚到賴屎時,梗係買美金。中東佬南美佬大陸佬點反美都照買美金,或美債。打得嘛,安全嘛。咁梗係股票跌。到貪心時,就唔要美債啦,丁屎咁多回報,買股票啦。個相關性係咁嚟

所以,以上呢堆嘢,未必幫到你好易賺錢(其實冇乜方法可以好易賺錢,有嘅介紹我知)。但至少令你知個世界點運作。

Matt Levine on「股市脫離實體經濟」

關於股市脫離實體經濟云云,講左好多,今次專欄唔再講。但畀篇文你睇,好過再聽我講。雖然

好似都講過,Bloomberg嘅Matt Levine,口水多過茶,但我好鍾意睇佢寫文。而且佢本身之前做高盛,唔係紙上談會。留意佢都有講點解「股市脫離實體經濟」。我就唔譯篇文了,自己睇,應該免費的。

但一句,如果有學院派背景嘅,咁你知道金融資產,價值就係discounted cash flow。咁所以,一季盈利大跌又如何?只係你個Excel幾百個column冇咗一個(股票suppose係perpetual,無限遠嘅cash flow),真係會對股價咁大影響?

你話點解會彈三四成,我一樣可以話,最初點解要跌三四成?

Oh by the way,個discounted cash flow嘅分母,你個interest rate,仲要跌咗好多。

根本,本來無一物,何處惹塵埃。好多人嘅諗法,由第一刻已經係錯。有機會我再講更多。但,話「股市脫離實體經濟」,何解你會覺得,股市係反映實體經濟?邊個教你?講嗰個買過股票未?

頂多,股市只係反映,上市嘅嗰堆公司,未來幾十年嘅盈利。堅持股市要反映實體經濟嘅,咁做乜咁多股票之前會跌四五成?未來幾十年嘅盈利,每一年(留意係每一年)都冇咗四五成?甚至乎你有冇計埋資金成本平咗幾多?

我地崇基人,唔係東亞逸夫

OK,埃汾唔係崇基人,甚至唔係中大人。但講返,真係早兩日先在王冠一網台講過隻東亞(23)。我覺得係搏得過的。今日再升後都諗得過。賣盤重組賣資產之類,應該成定局,爭在點賣。咁當然可能最後乜都冇。但,由爆出有進展,到而家,只係升咗25%左右。如果最後真係成間賣,或者賣香港銀行/大陸銀行業務,應該仲有水位的。當然,如果最後只係求其賣咩保險業務,甚至乜都唔賣,咪打回原型— 但,Elliot 唔會放過佢吧?

但當然,呢啲只係相當event-driven,短期嘅玩法。長遠啲嚟睇,東亞呢啲公司,投資價值,近乎係冇。只有被收購嘅價值。