自9月13日指數在市場極度悲觀的情況下從波段低位26219反彈,輾轉已升回27,000之上,當時若要以期權投機博反彈,但又隨時面對再跌的猶豫,是大部分交易員的困惑,若只使用基本4式並不容易面對。

Long call,除非入市點位精準,否則若上升幅度過慢,會消耗在時間值上,行使價太近市價,期權金偏高,時間值相對多而槓桿小,若選擇距離現價遠些的行使價,期權金雖便宜,槓桿大,最大損失金額小,但必須急升接近或超逾行使價才有利可圖,不然在震盪升跌間,很難不被「過程中」患得患失的心理壓力所打敗,若錯方向不升反跌,會在短短兩天中虧損過半,雖說long虧損有限,但有經驗的期權投機者,作long時,金額不會過大,所以利潤依然有限。

Short put,在面對市場變數極端時,一個500點以上的錯向已經把持倉震散,因恐懼而自我止損,尤其是近月份的期權short倉。

不論這波反彈是否能持續兩星期,到下周四結算日(星期三在直播詳細分析過),期權正是依靠短中期市場走勢研判的交易,成交量低迷、貿易戰及加息等因素,已大致反映在市場價格上。

若再遇連續急跌時博反彈,可以Bull ratio put spread 的期權交易策略應對,尤其是在指數期權,可以避免錯向時的狼狽,也可減低再跌時的驚嚇。

我就是在上星期指數連跌時使用這策略博反彈而熬過恐懼。

比較適合連跌時逆向博彈的策略,但必須判斷不能錯得太離譜,仍然要自定止損位。

以10月期指期權為例,舉例指數在26800附近時,分成3個行使價,即是一套Bear put spread 加上short put x 2所組成,例如long put 26000,short put 25600,再加上兩手short put25400 的組合。

在26800附近,而26000 put 為355點;25600 put 是270點;25400 put 是 220點。

3筆收支總和為淨收入期權金355點,最大利潤為755點,產生在25,600至25,400點之間結算時,損益平衡點在25022點結算。

整套策略是1手long put 加3手short put 。

後續止損位置在若指數跌破研判位時,只要作25600 short put 的平倉動作。這樣即變成1兌2之ratio put spread ,還有600點的價差優勢,大大減低了再下跌之盈虧浮動風險。行使價之選擇,可隨市況水平、IV及個人風險承受而適當調整。

分日入市最佳,可避免承受隔日再跌的衝擊。

不少讀者可能會誤會,這套10月期權組合交易,必須持有至10月底結算,其實並非如此。

只有bull call spread 及bull put spread才會有明顯的到期時才能產生最大利潤。

也有讀者會誤以為這是看跌策略,但其主要目的是賺淨收入期權金的355點為第一志願,並非要承受浮動損失的風險而等待下跌結算在最大利潤區間位。

這套bull ratio put spread 比對簡單short put 策略的優點在於有更低的損益平衡點,錯向走勢時,因淨Delta值低,浮動損失壓力減低。盤整上落市或慢升走勢皆有利策略提前平倉,時間價值及引伸波幅下跌對策略有利。

指數期權的低行使價put(25400),相對較高行使用價(26000)高出超過1.5%IV(上星期),整套策略用意在於long在低引申波幅,short在高引申波幅,所以才能較低的打和點(break even point)。

缺點是入市時3筆交易要同時進行,損失滑價點數。

期權交易,重要的並非入市時機,而是過程。

別人的交易策略,可參考學習,但並不適合複製,當中關係到心態及資金控管的抽象邏輯。

#並不適合大部份投資者

#bull ratio put spread撈底策略

#周三推薦的匯控國壽走勢靚

個人的交易方法「並不」適合大部分投資者,建議找到自己承受到的有效交易策略。

以上乃個人之操作日誌,並不構成推薦,建議或誘使買賣之行為,期權價格可能急升或急跌,過往之績效不代表將來之獲利保證,交易員隨時改變看法,投資人應自我評估風險。

Jack Sir 簡介

- 國際市場資深全職交易員Option Jack

- 32年市場實務期貨期權交易經驗

- 前機構投資者資深分析顧問

- 前理財週刊期權專欄主筆

- 經濟一週期權專欄作者

- Now財經台理財有方節目嘉賓

- 新城財經台散戶奇兵常行嘉賓

- 策略王直播 專家拆局常行嘉賓

- 著作:盤房爆炒30年及 ‘那有一天不交易’上暢銷榜 前3名

Jack Sir | 期權課程

【Option Jack – 期權速成課程】

一切由正路開始(Let‘s Begin’)。

期權應由務實觀念學習

偏排最新最貼市的期權基本至高階 策略課程

報名請早 !以上內容標題,將會有部分增減調配

以上課程內容純為技術策略部署分享教學,不涉及未來方向推介及個別股票買賣建議

~全職交易員(只會告訴你期權市場真相)

Option 1 :最快的方法學懂期權基礎

Option 2 :期權4式應用,實際槓桿及Delta Gamma Theta Vega

Option 3 : Call put parity ,敢恨下重注的時機1,short put 與covered call解碼

Option 4 :敢恨下重注的時機2,4個救倉策略,跨月價差及 2月港交所末日put

Option 5 :牛熊週期時間,注碼控制及除淨對期權的影響

全部課程:網上 Facebook 群組(五天內可重看)

可以自行選取 適合個人程度的 堂次

期權交易並非紙上談兵,要學就要學真交易,並非理論

費用: 每堂 $600

4月30日前報名,每堂$500 優惠

有興趣可 Whatsapp 91010168 報名

Option 1 :課程內容

Option 2 :課程內容

SP trader 之簡單使用

Option 3 :課程內容

Option 1 , 2 重點回顧

Option 4:課程內容

short strangle & Long straddle與long strangle

Option 5 :課程內容

渦輪與期權

投資與投機

熱門的期權問題

- 持倉的獲利與止損才是決定的結局

- 期權交易除了認識各式策略外,還必須考量方向錯對的後續應對部署,這才是交易的全部。

- 無論long short ,最大的疑問是:何時全身而退,何時有盡賺盡。

- 除了分析錯誤期權交易習慣外,這次會著重於交易態度,

- 分析應該運用的期權策略時機同時,更深入拆解錯誤的交易手法及心態。

- 無知並不可怕,可怕的是不知道自己不知道。

- 更可怕的是,以為自己都知道。

- 注碼運用,也是一大考驗及成敗關鍵。

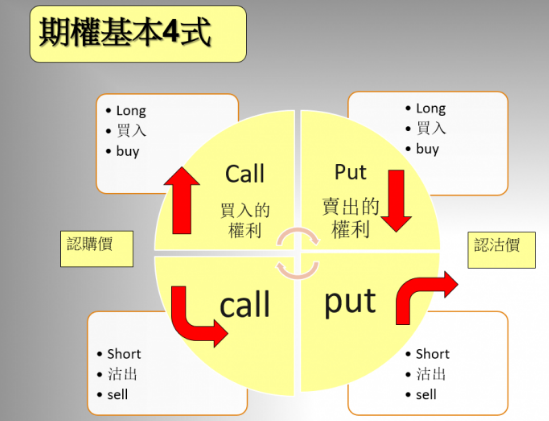

call put 4式:

報名請早 !以上內容標題,將會有部分增減調配

以上課程內容純為技術策略部署分享教學,不涉及未來方向推介及個別股票買賣建議

~全職交易員(只會告訴你期權市場真相)

上堂情況:

Option Jack,在近年轉角位及選擇爆升股策略上皆有驚人表現,可以FB日誌,直播及散戶奇兵為據:

2015年大時代前,3月28日的 ‘擋不住的誘惑’,預期:升200點若不追,升2000點時會後悔。

2016年2月11日,預視跌市將終極一跌後結束,2月12日指數見18260後急速上升轉勢。

2016年7月初提出:突破21000點,寧可追錯不可放過,升勢至9月9日才結束。

2017年1月初提出,升破22000點,應由淡轉好倉。(12月30日已表明轉好倉)

2017年5月9日指出,突破24500資金位,全面轉好倉應對。

5月18日指出:最強藍籌:平安保險.

6月28日指出:在直播中只推薦匯豐及江西銅,隔日匯控及江西銅均開始爆上。

8月17日指出中海油,有見底轉強之跡象。

11月23日預測騰訊平保終極見頂

2017年12月13日開始持續推薦建設銀行有突破機會

2017年12月28日,於年底前仍然積極憧憬年後升市,持續建立好倉!

2018年1月2日,年初首個交易日,繼續加注好倉!

2018年2月1日 ,在散戶奇兵預視美股轉勢

2018年2月21日 預期匯控除淨後偏軟下跌

2018年3月15日操作日誌:開始做淡港交所

2018年6月初,好淡分界線31000,跌破轉身

2018年6月中,跌破30,000點,繼續做淡,博破底

2018年6月中,持續分析388 long put 值博,至結算日平均超過15倍利潤

2018年6月底,分析港交所終極目標價 217元

2018年8月6日,分析博銀娛業績后反彈short put策略

2018年8月9日,在散戶奇兵分析,28000為好淡分界,跌破更淡。

2018年8月14日,分析銀娛破底機率高,幻想價:50元之下。

2018年9月初,直播分析中移動目標價80元。

2018年9月12日,分享自己銀娛建行博反彈。

2018年8至9月,分析兩星期轉勢,連續3次

2018年10月,提出騰訊見底論述

2018年11月,提出港股9個月熊市結束機會大

2018年底,提出年初部署單向走勢做準備

2019年1月4日,提出港股年初效應,第一目標27500點

2019年1月9日,直播指出可能升到1月尾

–