諗樣兄: 小弟向來對諗樣兄言聽計從。但小弟不才,雖想一生三宅,卻又想盡控現金流,極為矛盾。先報現況如下:

背景:芳齡29,月薪$31,000,月儲$15,000,公墓員,與家人同住。

樓房: 1) 元朗市中心單幢樓,樓齡30,2014買入價220萬,近月加按至325萬,合法出租。現收租$9500。每月供款$7800,另管理費$800,共$8600。賬面現金流$900,但若計埋差餉、地租,幾乎平手。

2) 元朗市中心商用大廈,樓齡30,估價350萬。無需供,管理費$800,收租$12,000。現金流$11,200。若計埋差餉、地租,約$10,000。 雖然看來已有兩宅,但兩間樓都未做大維修,恐怕未來一兩年需要支付高昂維修費。而且兩間樓房好似升無可升,又地處元朗,未來供應大增時恐有風險。

本想利用商用樓按揭150萬行債基,但問過銀行,商用樓新造按揭只可做3-4成,且息口高。而且現金流薄弱,想趁近日樓價瘋狂,將兩間樓賣出,再行15%債基。賣晒兩間樓,應可得現金$400多萬。再行債基,幾乎月收$40,000 – $60,000,比起現有現金流強數倍。但另一方面,如果落咗車,又怕將來上唔返。

人生交叉點,希望諗Sir指點迷律。

ANSWER:

最令樓房失去價格的是低下抵押力,而不是維修。亦趁此向打算買工商廈投資的朋友提醒一下,工商廈只可按五成而息較高,加上經濟差時公司可欠租而生意可唔做,景況同住宅很不同。仲未計公職人員要進入住宅的申請程序較雜複,只上論據可夠支持住宅業權較貴有因。

已(在#1355)說過: 影響一間屋的市價: 屋的類別及間格 > 屋苑(整幢大廈/成條村之因素) > 區份位置 > 經濟大環境,是由下而上的。故最影響元朗商用大廈的因原是商廈類別,而成幢大廈的因素如維修,明白是可以好致命。不過還是請讀者先別杞人憂天,或真係將維修的章程看一次才作結論。至於元朗區份是很一般,不過假設是大埔商廈同元朗住宅比,筆者還是選元朗。因為買中一般區份不及選錯屋種類型或間格咁「致命」。

至於讀者,雖佢未透露手上現金或其等值物有多少,不過都應該是較少水平。為補此點,不妨將較差既貨換走,更可套到大舊錢去補正弱點。在早前文章亦提及如賣樓可抵十年儲蓄,不妨賣。因為十年應點都遇到一次樓市中期調整,如閣下現金水平低而人工未見可大增,那用咁條件計過哂數去賣最後一間手上既樓,仍是值得。讀者月儲15000,而十年可儲1.8百萬。那賣走元朗商廈已達20年儲蓄,而此物業只屬手上二之其一,那就值得去賣。

GOOD左350萬返黎,不妨靜收息去等待「老婆」既出現。老婆可以提供「人頭」比佢九成再上會買住宅。到時用50萬做首萬買樓而淨低300萬收息,成「兩樓一息」格局很平衡。而此格局亦能配合到第三間樓之出現,又或行海外樓條路為日後可能要離開香港鋪路亦可,最終達成將財富與個人名義分割,用信託將資本永久咁存續下去,達成家族永富。

明白讀者連兩樓一息這Pre-stage都未去到,講什麼永富簡直九唔搭八。總言之賣走商廈好好運用350萬,搵個「人頭」返黎上會免稅,又或等到無辣招去買樓,再或選間400萬之下既樓間開做劏房,賺幅令有些人是笑著咁去比DSD(15%/雙倍印花稅)。收息都係悶方法,有錢用直債、無錢用債基。唔貪心10-12%,有心博或小注20-25%/年都有法。

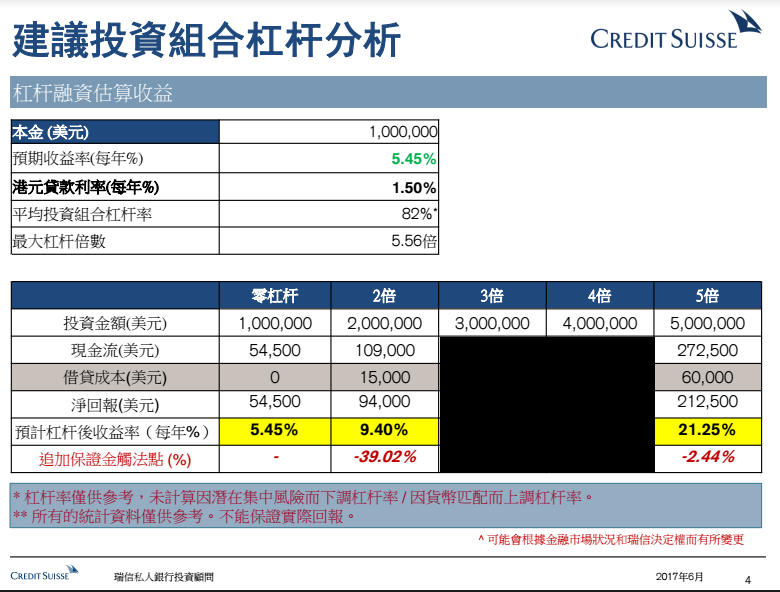

看下圖展示一份瑞銀私人銀行的proposal,見此高息方法根本存在,連跌幾多先call margin都計埋比你睇。只不過私人銀行要你落單買1000萬先有心機同你傾什麼槓桿,而筆者的課程就收費咁話比你知怎在零售銀行都做到,同埋最重要係點避開銀行中人常用的「食水深」招數。因為你叫得人又借又買咁煩,生客肯定要用些方法去提高你收費,或令你行多些冤枉路,才能抵銀行成本。

那讀者300萬投入債基再疊增都收成$30000/月至$50000/月。收住呢個息等機會買樓令情況佔上風。至於你話再遇金融海嘯債基一定會跌到「眼癱癱」…筆者只好根據2008年海嘯情況同你講一眾債基最深年跌約30%而今日個價已高過2008年有突。而很多大籃籌如匯豐(0005)? 計埋近月升勢都只升到$75。比當年的$140仲欠一半。至於一些電訊盈科同中國石油,筆者都唔想拎出黎提,你自己諗諗。當然明白一百個入股市梗有1個嬴錢、但作為一個負責任的網上撰文者,鼓吹股市易買易贏實在不宣。

收息101課程(內容全面更新)可網上修讀限時安排 ✅2012年創立成家投資網上課程,7年間學生達9000人,學校於2017年成立分校 第一至六堂 (網上修讀) 選取直債之步驟、近日值得買的直債評論 那種債基係本派息,價位長期向下,那種唔會? 點分辨? 怎樣用直債穩獲10%年回報,例運用匯豐、中銀、煤氣的直債去長收利息 本網提及的債基疊增年10%的收息方案 直債或債基去出入賺價點做? 實例解說買債必知點 股、樓、債點分配? 一望就知邊樣值得買邊樣唔值買既心法! 比較基金升級版! 今日買基金點為他日走資去鋪路? 經紀不會提及之買賣需知,助你即省洗費 認清係香港做投資時怎認清銷售人員所講虛實 公司唔掂,點決定手上直債要幾時走人? 槓桿水平的適當安排及正確買入機制 點買又唔會傷TU,借左又唔令信貸報告花左? 退休人仕點先易借? 精選最值得買的保費融資計劃 第七至八堂 (網課教授入市策略) 800萬收息倉內容展示 新加坡離岸投資戶 獨家市評為您剖析當時市況及入市策略 Cover-Note 10-30%方案介紹 即場解答學生收息問題及個案咨詢(學生需預先提交個案) 第一至六堂 (網上修讀) 選取直債之步驟、近日值得買的直債評論 那種債基係本派息,價位長期向下,那種唔會? 點分辨? 怎樣用直債穩獲10%年回報,例運用匯豐、中銀、煤氣的直債去長收利息 本網提及的債基疊增年10%的收息方案 直債或債基去出入賺價點做? 實例解說買債必知點 股、樓、債點分配? 一望就知邊樣值得買邊樣唔值買既心法! 比較基金升級版! 今日買基金點為他日走資去鋪路? 經紀不會提及之買賣需知,助你即省洗費 認清係香港做投資時怎認清銷售人員所講虛實 公司唔掂,點決定手上直債要幾時走人? 槓桿水平的適當安排及正確買入機制 點買又唔會傷TU,借左又唔令信貸報告花左? 退休人仕點先易借? 精選最值得買的保費融資計劃 第七至八堂 (網課教授入市策略) 800萬收息倉內容展示 新加坡離岸投資戶 獨家市評為您剖析當時市況及入市策略 Cover-Note 10-30%方案介紹 即場解答學生收息問題及個案咨詢(學生需預先提交個案) **諗Sir收息101課程 即付即可網上學習第一至六堂** 收息101(TEDV100)課程安排: *如第七及八堂真人課未能親身上課,在課後3-4個工作天後會放上網予學生重溫及可在2024年日子補真人堂 上課地點:尖沙咀 收息101(TEDV100)課程安排: *如第七及八堂真人課未能親身上課,在課後3-4個工作天後會放上網予學生重溫及可在2024年日子補真人堂 上課地點:尖沙咀 ※只接受修畢「收息101」的學員報名,本課程不對外開放!※ <每季聚會談及內容 > (暫只設真人到課/ 或約時間到尖沙咀教室重溫影片) 未來一季債市走勢看法 只得40萬HKD做債基槓桿門路 附有持續市況更新影片。為你課後持續跟進債券收息類出入市場時機 < 每季聚會談及內容> (暫只設真人到課/ 或約時間到尖沙咀教室重溫影片) 未來一季債市走勢看法 只得40萬HKD做債基槓桿門路 附有持續市況更新影片。為你課後持續跟進債券收息類出入市場時機 諗Sir – 收息103 持續應市課程/ TEDP81 *如在過去一年未重讀收息103,可付半價$1500元重讀 上課地點為尖沙咀 諗Sir – 收息103 持續應市課程/ TEDP81 TEDP81下一次真人聚會: 2024-04-16(二)19:15-21:15 上課地點為尖沙咀

諗Sir@TVB J2 安樂蝸

諗sir訪問見於TVB(安樂蝸)、viuTV(投資諗法)、TVB(兄弟幫)、nowTV(息賺)、經濟一週、親子王國(網上)![諗 Sir 操作入門課程 [收息101] (諗Sir真人教授) 諗 Sir 操作入門課程 [收息101] (諗Sir真人教授)](https://homebloggerhk-web.s3.ap-southeast-1.amazonaws.com/wp-content/uploads/2021/03/16120243/lunsir-101-newtext.png)

![]()

*第一至六課*全部網上修讀,即予收息關鍵及10%收息方案。

付款後可隨時收看網上課程影片

第一課:直債買入必知及不同類別直債應市方法

第二課:債基買入必知

第三課:債基槓桿及應市操作心法

第四課:債基比較方法

第五課:直債選擇要旨及800萬收息倉解說

第六課:保費融資及派10-20%年息的收息物

第八堂:實行方法及講解 真人實體班:5-6月待定

目前費用: $4900(已包上述八堂)

*第一至六課*全部網上修讀,即予收息關鍵及10%收息方案。

第一課:直債買入必知及不同類別直債應市方法

第二課:債基買入必知

第三課:債基槓桿及應市操作心法

第四課:債基比較方法

第五課:直債選擇要旨及800萬收息倉解說

第六課:保費融資及派10-20%年息的收息物

第八堂:實行方法及講解 真人實體班:5-6月待定

目前費用: $4900(已包上述八堂)![諗 Sir 收息進階班 [收息103] (諗Sir真人教授) 諗 Sir 收息進階班 [收息103] (諗Sir真人教授)](https://homebloggerhk-web.s3.ap-southeast-1.amazonaws.com/wp-content/uploads/2021/03/16120241/lunsir-103-newtext.png)

未來一季樓市走勢看法

未來一季股市走勢看法

更新800萬收息倉

15%年息黃金ETF、香港房託之出入時機跟進

諗sir為你講解如何判斷出入債市。獨特為債、樓投資人而設的市況剖析。每次不同內容

香港開戶、可在香港派人處理,而在新加坡設立的債基/直債投資門路

債基年收息15、20%門路

諗sir網絡及平台助你順利執行方案- 即你減省買入費用及其他支出

諗sir特派助教接見103學生、面談對策及重溫課程

學生會有LOGIN/PW登入網站後收看![]()

未來一季樓市走勢看法

未來一季股市走勢看法

更新800萬收息倉

15%年息黃金ETF、香港房託之出入時機跟進

諗sir為你講解如何判斷出入債市。獨特為債、樓投資人而設的市況剖析。每次不同內容

香港開戶、可在香港派人處理,而在新加坡設立的債基/直債投資門路

債基年收息15、20%門路

諗sir網絡及平台助你順利執行方案- 即你減省買入費用及其他支出

諗sir特派助教接見103學生、面談對策及重溫課程

學生會有LOGIN/PW登入網站後收看

TEDP81下一次真人聚會: 2024-04-16(二)19:15-21:15

再後一次真人聚會預計在2024年7月

*一年最少有4次(約每季1次)聚會。付款後即可參與未來4季活動。亦可稱為持有舊生聚會年票(未能出席恕不設補堂)

*諗sir亦會平均拍攝103會員影片,約1-2星期之間同大家跟進市況。103學生可獲發login/pw登入網站收看

*收息103舊生,可付半價$1500元重讀(即有年票及睇片login/pw)

再後一次真人聚會預計在2024年7月

*如在過去一年未重讀收息103,可付半價$1500元重讀

*一年最少有4次(約每季1次)聚會。付款後即可參與未來4季活動。亦可稱為持有舊生聚會年票(未能出席恕不設補堂)

*諗sir亦會平均拍攝103會員影片,約1-2星期之間同大家跟進市況。103學生可獲發login/pw登入網站收看

*收息103舊生,可付半價$1500元重讀(即有年票及睇片login/pw)

✅2012年創立成家投資網上課程,7年間學生達9000人,學校於2017年成立分校 第一堂 (三小時) 第二堂 (三小時) 第三堂 (三小時) 第一堂 (三小時) 第二堂 (三小時) 第三堂 (三小時) 永續收入實戰課程 (PBA1 ) 安排: 第一課真人: 2024-04-20(六)14:00-17:00 上課地點為尖沙咀

永續收入實戰課程 (PBA1 ) 安排: 第一課真人: 2024-04-20(六)14:00-17:00 上課地點為尖沙咀

**諗Sir【買樓收租課程】** 高成數按揭上會出租 買樓收租精明作法 學生宿舍/套房做法 兇宅/漏水樓 真人課 高成數按揭上會出租 買樓收租精明作法 學生宿舍/套房做法 兇宅/漏水樓 真人課 諗Sir【買樓收租課程】課程(TERH07)安排: 上課地點為尖沙咀 諗Sir【買樓收租課程】課程(TERH07)安排: 上課地點為尖沙咀 .當閣下付費報名上課或參與本網站的免費書展/免費文章/免費或收費講座/付費專欄等即等同明白本網站/公司的【收生條款及條件】【私隱政策/個人資料收集聲明】【一般免責聲明】【課堂規則】

諗sir訪問見於TVB(安樂蝸)、viuTV(投資諗法)、TVB(兄弟幫)、nowTV(息賺)、經濟一週、親子王國(網上)

![]()

議價策略及搵筍盤貼士。隔走假盤

即場展示準確計到個人借貸力

買住宅/買劏房收租/買樓做學生宿舍揀單位秘訣

實地了解宿舍的需求及建立

買樓收租的裝修及如何控制成本

沽樓靚價賣出秘傳心法

高成數上會出租破解實例解說

債券買賣賺價賺息秘訣

股市賺錢手把手教學

議價策略及搵筍盤貼士。隔走假盤

即場展示準確計到個人借貸力

買住宅/買劏房收租/買樓做學生宿舍揀單位秘訣

實地了解宿舍的需求及建立

買樓收租的裝修及如何控制成本

沽樓靚價賣出秘傳心法

高成數上會出租破解實例解說

債券買賣賺價賺息秘訣

股市賺錢手把手教學

第二課真人: 2024-04-27(六)14:00-17:00

第三課真人: 2024-05-04(六)14:00-17:00

*實戰班教授實地睇樓要旨及投資秘訣,只設實體課

費用: $8300

第二課真人: 2024-04-27(六)14:00-17:00

第三課真人: 2024-05-04(六)14:00-17:00

*實戰班教授實地睇樓要旨及投資秘訣,只設實體課

費用: $8300

利用網上搜尋的「水電煤方法」、點解仲會提高坐監風險?

年內真實高成數中伏個案及解法剖析

業主如何處理不同金融/政府部門之有關查詢

租霸解決方法及預防?

九成上會唔報清出租用途之利與弊

買樓收租各類稅務處理

-點搵適合單位去做套房或學生分租?

套房收租同一般買樓收租之差異

套房裝修要留意事項! 做錯返唔到轉頭更會找著壞租客

真實個案、貼地兇宅處理答案

漏水樓各種處理手法及避免方案

本課採用powerteam大量樓宇買賣及助客經驗、助你深刻了解精明業主必知事項

講解最新的按揭政策及條例變動對你之影響

近月高回報收租方案分享

利用網上搜尋的「水電煤方法」、點解仲會提高坐監風險?

年內真實高成數中伏個案及解法剖析

業主如何處理不同金融/政府部門之有關查詢

租霸解決方法及預防?

九成上會唔報清出租用途之利與弊

買樓收租各類稅務處理

-點搵適合單位去做套房或學生分租?

套房收租同一般買樓收租之差異

套房裝修要留意事項! 做錯返唔到轉頭更會找著壞租客

真實個案、貼地兇宅處理答案

漏水樓各種處理手法及避免方案

本課採用powerteam大量樓宇買賣及助客經驗、助你深刻了解精明業主必知事項

講解最新的按揭政策及條例變動對你之影響

近月高回報收租方案分享

(*諗Sir【買樓收租課程】可單上。不用先修諗Sir【買樓秘訣課程】。)

(為配合新政策、現時【買樓收租課程】可網上在家修讀、歡迎在港及海外人仕把握限時安排!)

第一課:高成數上會出租 (網上影片)

第二課:業主如何撰寫租約及處理日後收到銀行信件 (網上影片)

第三課:學生宿舍高收租回報 (網上影片)

第四課:進階按揭心法及搵樓收租秘笈 (網上影片)

第五課(真人課):2024-05-07(二)19:15-21:15

目前優惠費用: $3000

(*諗Sir【買樓收租課程】可單上。不用先修諗Sir【買樓秘訣課程】。)

(為配合新政策、現時【買樓收租課程】可網上在家修讀、歡迎在港及海外人仕把握限時安排!)

第一課:高成數上會出租 (網上影片)

第二課:業主如何撰寫租約及處理日後收到銀行信件 (網上影片)

第三課:學生宿舍高收租回報 (網上影片)

第四課:進階按揭心法及搵樓收租秘笈 (網上影片)

第五課(真人課):2024-05-07(二)19:15-21:15

目前優惠費用: $3000

.報名【免費講座】請即填寫【免費講座報名表格】

. 缺席課程的學員,可 【申請補課 】( 免費課程除外),一律安排於下一期上課

. 此外本網站/本公司/旗下導師及行政人員均有權拒絕【任何可疑之人仕】參與任何講座/書展/收費課程/收費專欄及進入本網站/本公司擧辦活動之任何場地而事前不作另行通知

.颱風│黑雨安排載於【收生條款及條件】第17項–

L1:網上學習(影片8月5日後放出網上修讀) L2:網上學習(影片8月5日後放出網上修讀) L3: 2020年9月12日(六)14.00-16.30 費用: $3330 地點(9月12日上第三堂真人時用):尖沙咀金巴利道35號金巴利中心13 樓 1303室 安排詳解: 1.請下方金色paynow按鈕付款 或 whatsapp 63832145联络我们提出报名(可註明: 報收息104 姓名:xxxx 電郵:xxxxxxx 手提:xxxxxx) 2.付款後將screen cap 發至63832145或電郵我們作出身份核實(同時接受匯豐轉數或轉數快) 3.我們會要求你提供姓名、手提、電郵、地址等資料去確認身份 4.確認後會予login及password比你登入本網站睇片、有筆記電郵你、每學員有設計不同的螢幕 5.同時在2020年內可以再黎補諗sir真人課一次。一個價錢,上夠兩次! 即時付款及傳回收據開始上課/即时付款及传回收据开始上课 DX系列【收息投資課程】詳盡內容: *買美股多少錢都可實行、講出當旺美股份,及如何利用ETF測市決定出入債基、對沖債基一旦下跌之風險。 高派息之收息物如嬰債、優先股、ETN、ETF、REITs會講解那隻有勝率,及買入後如何處理出入 更有七大策略,分清用咩美股去賺價、用咩去收息,當中點轉換 策略1 利用嬰債減少本金投入又可收10-20%年息

教埋我點買美股? 程式交易美股又是何物? 利用美股對沖澳元英鎊升跌風險

那些免費網站可幫助我上手美股?

策略2 決出大跌市要將債基賣走的方案

策略3 對沖買債基引申出的下跌風險

策略4 利用ETF去賺取(未槓桿)7-10%的期權金利息

策略5 如何判定將上升之美股

策略6 找出將上升之美股優先股及海外房託(REITs)收10-20%息

策略7 利用ETF取代窩輪,不再被打耙![]()