近日在網站接受訪問,當中有環節談到為何低息不是入市誘因,過往曾撰寫類似文章,然而覺得有需要再次細論。順道一提,利率跌樓價升或升就樓價降不是定律,齊升和齊跌也有可能,參考美國住宅及利率走勢便知 (見附圖)。

先舉例計數,這裡採用中原地產之網上按揭計算機:

A) $3,000,000 買入價、七成借貸、11% 利率、二十年還款期 = 要月供 $21676,首十二期利息佔了 $19000。

B) $6,000,000 買入價、七成借貸、2.25% 利率、同樣二十年還款期 = 要月供 $21746,基本與A甚相近,而利息只佔 $7800左右。

兩方案皆在240月後連本帶利總共付了約五百二十萬,相差只是萬多元,分別是A之利息佔總還款約60%,而B的利息只佔20%。純以少還利息角度看,B方案可令人心理平衡些。

不過,若從風險角度出發,則A通常會較低,一來11% 利息再升之機會及幅度皆可少一點,二來就算是同樣之價格跌幅,A的跌量會是B的一半。

或許亦可以這樣再理解: 假設置業者有150萬的儲蓄可用來作買樓首期,於A方案他只需貨款樓價之五成,即另借150萬,11% 利率加二十年還款期等於每月要付 $15483。若是 B方案,他便要借450萬,2.25% 利率和二十年期表示每月需付 $23301,較A每月多給 $7818。二十年後,A方案共用了370萬,B則要560 萬。

此外,萬一價格下降,A方案跌一半仍未變負資產,B只要下調超過四分之一已資不抵債。

綜合上述,在入市一刻,尤其對初置業的而言,寧願是利率高但價格較低,也好過面對利率低而價格高之情況,因低息之好處被高價抵消時,根本無「着數」,低息不是入市誘因。

Source: http://www.real-estate-tech.com/big5articles/hkej795.htm

收息101課程(內容全面更新)可網上修讀限時安排 ✅2012年創立成家投資網上課程,7年間學生達9000人,學校於2017年成立分校 第一至六堂 (網上修讀) 選取直債之步驟、近日值得買的直債評論 那種債基係本派息,價位長期向下,那種唔會? 點分辨? 怎樣用直債穩獲10%年回報,例運用匯豐、中銀、煤氣的直債去長收利息 本網提及的債基疊增年10%的收息方案 直債或債基去出入賺價點做? 實例解說買債必知點 股、樓、債點分配? 一望就知邊樣值得買邊樣唔值買既心法! 比較基金升級版! 今日買基金點為他日走資去鋪路? 經紀不會提及之買賣需知,助你即省洗費 認清係香港做投資時怎認清銷售人員所講虛實 公司唔掂,點決定手上直債要幾時走人? 槓桿水平的適當安排及正確買入機制 點買又唔會傷TU,借左又唔令信貸報告花左? 退休人仕點先易借? 精選最值得買的保費融資計劃 第七至八堂 (網課教授入市策略) 800萬收息倉內容展示 新加坡離岸投資戶 獨家市評為您剖析當時市況及入市策略 Cover-Note 10-30%方案介紹 即場解答學生收息問題及個案咨詢(學生需預先提交個案) 第一至六堂 (網上修讀) 選取直債之步驟、近日值得買的直債評論 那種債基係本派息,價位長期向下,那種唔會? 點分辨? 怎樣用直債穩獲10%年回報,例運用匯豐、中銀、煤氣的直債去長收利息 本網提及的債基疊增年10%的收息方案 直債或債基去出入賺價點做? 實例解說買債必知點 股、樓、債點分配? 一望就知邊樣值得買邊樣唔值買既心法! 比較基金升級版! 今日買基金點為他日走資去鋪路? 經紀不會提及之買賣需知,助你即省洗費 認清係香港做投資時怎認清銷售人員所講虛實 公司唔掂,點決定手上直債要幾時走人? 槓桿水平的適當安排及正確買入機制 點買又唔會傷TU,借左又唔令信貸報告花左? 退休人仕點先易借? 精選最值得買的保費融資計劃 第七至八堂 (網課教授入市策略) 800萬收息倉內容展示 新加坡離岸投資戶 獨家市評為您剖析當時市況及入市策略 Cover-Note 10-30%方案介紹 即場解答學生收息問題及個案咨詢(學生需預先提交個案) **諗Sir收息101課程 即付即可網上學習第一至六堂** 收息101(TEDV100)課程安排: *如第七及八堂真人課未能親身上課,在課後3-4個工作天後會放上網予學生重溫及可在2024年日子補真人堂 上課地點:尖沙咀 收息101(TEDV100)課程安排: *如第七及八堂真人課未能親身上課,在課後3-4個工作天後會放上網予學生重溫及可在2024年日子補真人堂 上課地點:尖沙咀 ※只接受修畢「收息101」的學員報名,本課程不對外開放!※ <每季聚會談及內容 > (暫只設真人到課/ 或約時間到尖沙咀教室重溫影片) 未來一季債市走勢看法 只得40萬HKD做債基槓桿門路 附有持續市況更新影片。為你課後持續跟進債券收息類出入市場時機 < 每季聚會談及內容> (暫只設真人到課/ 或約時間到尖沙咀教室重溫影片) 未來一季債市走勢看法 只得40萬HKD做債基槓桿門路 附有持續市況更新影片。為你課後持續跟進債券收息類出入市場時機 諗Sir – 收息103 持續應市課程/ TEDP81 *如在過去一年未重讀收息103,可付半價$1500元重讀 上課地點為尖沙咀 諗Sir – 收息103 持續應市課程/ TEDP81 TEDP81下一次真人聚會: 2024-04-16(二)19:15-21:15 上課地點為尖沙咀 ✅2012年創立成家投資網上課程,7年間學生達9000人,學校於2017年成立分校 第一堂 (三小時) 第二堂 (三小時) 第三堂 (三小時) 第一堂 (三小時) 第二堂 (三小時) 第三堂 (三小時) 永續收入實戰課程 (PBA1 ) 安排: 第一課真人: 2024-04-20(六)14:00-17:00 上課地點為尖沙咀

永續收入實戰課程 (PBA1 ) 安排: 第一課真人: 2024-04-20(六)14:00-17:00 上課地點為尖沙咀

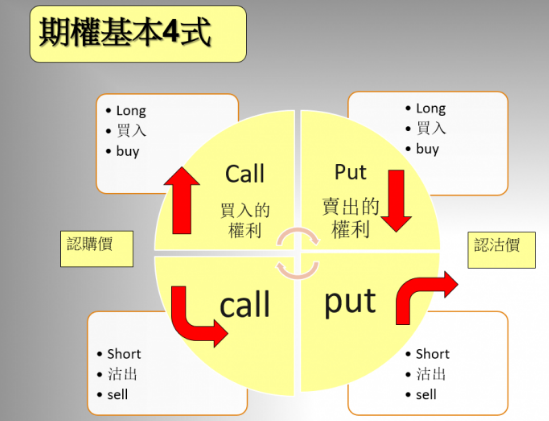

**諗Sir【買樓收租課程】** 高成數按揭上會出租 買樓收租精明作法 學生宿舍/套房做法 兇宅/漏水樓 真人課 高成數按揭上會出租 買樓收租精明作法 學生宿舍/套房做法 兇宅/漏水樓 真人課 諗Sir【買樓收租課程】課程(TERH07)安排: 上課地點為尖沙咀 諗Sir【買樓收租課程】課程(TERH07)安排: 上課地點為尖沙咀 .當閣下付費報名上課或參與本網站的免費書展/免費文章/免費或收費講座/付費專欄等即等同明白本網站/公司的【收生條款及條件】【私隱政策/個人資料收集聲明】【一般免責聲明】【課堂規則】 聶SIR ( 聶振邦 ) ※【股市淘金班】每個單元內容,都是獨立的, -. 【聶SIR – 講座】 – 買股賺錢一堂課就上手講座 │YUS40F 是次講座主要介紹伸延聶sir新書之外的股市知識,及即場示範聶sir的選股方略 講 者:聶sir 【我要報名 網上填表】 聶SIR【買港股速成班】│YUS41U│2018/07 【我要報名 YUS41U: 網上填表】 – 【 按此進入 課程】 【我要報名 YUS41TF: 網上填表】 –內容: 聶SIR【倍升股基礎班】│YUS41T│2018/02 【我要報名 YUS41T: 網上填表】 – 聶SIR【股市淘金系列】課程 – 聶SIR【股市淘金初班】│第3屆A班│S41R│2017/09 – – – 聶SIR【股市淘金 – 高班】第3屆│S42M│2017/10 地 點:尖沙咀金巴利道35號金巴利中心13樓03室 內 容: 股 權 易 手 契 機 – 速讀公告/成事機率/買賣流程 配 股 消 息 操 作 – 計算買入價/弄清承配人/預測目標價 複 雜 公 告 解 讀 – 資訊重組/重點速讀/契機分析 – .當閣下付費報名上課或參與本網站的免費書展/免費文章/免費或收費講座/付費專欄等即等同明白本網站/公司的【收生條款及條件】【私隱政策/個人資料收集聲明】【一般免責聲明】【課堂規則】 一切由正路開始(Let‘s Begin’)。 期權應由務實觀念學習 偏排最新最貼市的期權基本至高階 策略課程 報名請早 !以上內容標題,將會有部分增減調配 以上課程內容純為技術策略部署分享教學,不涉及未來方向推介及個別股票買賣建議 ~全職交易員(只會告訴你期權市場真相) Option 1 :最快的方法學懂期權基礎 全部課程:網上 Facebook 群組(五天內可重看) 可以自行選取 適合個人程度的 堂次 期權交易並非紙上談兵,要學就要學真交易,並非理論 費用: 每堂 $600 有興趣可 Whatsapp 91010168 報名 SP trader 之簡單使用 Option 1 , 2 重點回顧 short strangle & Long straddle與long strangle 渦輪與期權 熱門的期權問題 call put 4式: 報名請早 !以上內容標題,將會有部分增減調配 以上課程內容純為技術策略部署分享教學,不涉及未來方向推介及個別股票買賣建議 ~全職交易員(只會告訴你期權市場真相) 上堂情況: Option Jack,在近年轉角位及選擇爆升股策略上皆有驚人表現,可以FB日誌,直播及散戶奇兵為據: 2015年大時代前,3月28日的 ‘擋不住的誘惑’,預期:升200點若不追,升2000點時會後悔。 2016年2月11日,預視跌市將終極一跌後結束,2月12日指數見18260後急速上升轉勢。 2016年7月初提出:突破21000點,寧可追錯不可放過,升勢至9月9日才結束。 2017年1月初提出,升破22000點,應由淡轉好倉。(12月30日已表明轉好倉) 2017年5月9日指出,突破24500資金位,全面轉好倉應對。 5月18日指出:最強藍籌:平安保險. 6月28日指出:在直播中只推薦匯豐及江西銅,隔日匯控及江西銅均開始爆上。 8月17日指出中海油,有見底轉強之跡象。 11月23日預測騰訊平保終極見頂 2017年12月13日開始持續推薦建設銀行有突破機會 2017年12月28日,於年底前仍然積極憧憬年後升市,持續建立好倉! 2018年1月2日,年初首個交易日,繼續加注好倉! 2018年2月1日 ,在散戶奇兵預視美股轉勢 2018年2月21日 預期匯控除淨後偏軟下跌 2018年3月15日操作日誌:開始做淡港交所 2018年6月初,好淡分界線31000,跌破轉身 2018年6月中,跌破30,000點,繼續做淡,博破底 2018年6月中,持續分析388 long put 值博,至結算日平均超過15倍利潤 2018年6月底,分析港交所終極目標價 217元 2018年8月6日,分析博銀娛業績后反彈short put策略 2018年8月9日,在散戶奇兵分析,28000為好淡分界,跌破更淡。 2018年8月14日,分析銀娛破底機率高,幻想價:50元之下。 2018年9月初,直播分析中移動目標價80元。 2018年9月12日,分享自己銀娛建行博反彈。 2018年8至9月,分析兩星期轉勢,連續3次 2018年10月,提出騰訊見底論述 2018年11月,提出港股9個月熊市結束機會大 2018年底,提出年初部署單向走勢做準備 2019年1月4日,提出港股年初效應,第一目標27500點 2019年1月9日,直播指出可能升到1月尾 –

諗Sir@TVB J2 安樂蝸

諗sir訪問見於TVB(安樂蝸)、viuTV(投資諗法)、TVB(兄弟幫)、nowTV(息賺)、經濟一週、親子王國(網上)![諗 Sir 操作入門課程 [收息101] (諗Sir真人教授) 諗 Sir 操作入門課程 [收息101] (諗Sir真人教授)](https://homebloggerhk-web.s3.ap-southeast-1.amazonaws.com/wp-content/uploads/2021/03/16120243/lunsir-101-newtext.png)

![]()

*第一至六課*全部網上修讀,即予收息關鍵及10%收息方案。

付款後可隨時收看網上課程影片

第一課:直債買入必知及不同類別直債應市方法

第二課:債基買入必知

第三課:債基槓桿及應市操作心法

第四課:債基比較方法

第五課:直債選擇要旨及800萬收息倉解說

第六課:保費融資及派10-20%年息的收息物

第八堂:實行方法及講解 真人實體班:5-6月待定

目前費用: $4900(已包上述八堂)

*第一至六課*全部網上修讀,即予收息關鍵及10%收息方案。

第一課:直債買入必知及不同類別直債應市方法

第二課:債基買入必知

第三課:債基槓桿及應市操作心法

第四課:債基比較方法

第五課:直債選擇要旨及800萬收息倉解說

第六課:保費融資及派10-20%年息的收息物

第八堂:實行方法及講解 真人實體班:5-6月待定

目前費用: $4900(已包上述八堂)![諗 Sir 收息進階班 [收息103] (諗Sir真人教授) 諗 Sir 收息進階班 [收息103] (諗Sir真人教授)](https://homebloggerhk-web.s3.ap-southeast-1.amazonaws.com/wp-content/uploads/2021/03/16120241/lunsir-103-newtext.png)

未來一季樓市走勢看法

未來一季股市走勢看法

更新800萬收息倉

15%年息黃金ETF、香港房託之出入時機跟進

諗sir為你講解如何判斷出入債市。獨特為債、樓投資人而設的市況剖析。每次不同內容

香港開戶、可在香港派人處理,而在新加坡設立的債基/直債投資門路

債基年收息15、20%門路

諗sir網絡及平台助你順利執行方案- 即你減省買入費用及其他支出

諗sir特派助教接見103學生、面談對策及重溫課程

學生會有LOGIN/PW登入網站後收看![]()

未來一季樓市走勢看法

未來一季股市走勢看法

更新800萬收息倉

15%年息黃金ETF、香港房託之出入時機跟進

諗sir為你講解如何判斷出入債市。獨特為債、樓投資人而設的市況剖析。每次不同內容

香港開戶、可在香港派人處理,而在新加坡設立的債基/直債投資門路

債基年收息15、20%門路

諗sir網絡及平台助你順利執行方案- 即你減省買入費用及其他支出

諗sir特派助教接見103學生、面談對策及重溫課程

學生會有LOGIN/PW登入網站後收看

TEDP81下一次真人聚會: 2024-04-16(二)19:15-21:15

再後一次真人聚會預計在2024年7月

*一年最少有4次(約每季1次)聚會。付款後即可參與未來4季活動。亦可稱為持有舊生聚會年票(未能出席恕不設補堂)

*諗sir亦會平均拍攝103會員影片,約1-2星期之間同大家跟進市況。103學生可獲發login/pw登入網站收看

*收息103舊生,可付半價$1500元重讀(即有年票及睇片login/pw)

再後一次真人聚會預計在2024年7月

*如在過去一年未重讀收息103,可付半價$1500元重讀

*一年最少有4次(約每季1次)聚會。付款後即可參與未來4季活動。亦可稱為持有舊生聚會年票(未能出席恕不設補堂)

*諗sir亦會平均拍攝103會員影片,約1-2星期之間同大家跟進市況。103學生可獲發login/pw登入網站收看

*收息103舊生,可付半價$1500元重讀(即有年票及睇片login/pw)

諗sir訪問見於TVB(安樂蝸)、viuTV(投資諗法)、TVB(兄弟幫)、nowTV(息賺)、經濟一週、親子王國(網上)

![]()

議價策略及搵筍盤貼士。隔走假盤

即場展示準確計到個人借貸力

買住宅/買劏房收租/買樓做學生宿舍揀單位秘訣

實地了解宿舍的需求及建立

買樓收租的裝修及如何控制成本

沽樓靚價賣出秘傳心法

高成數上會出租破解實例解說

債券買賣賺價賺息秘訣

股市賺錢手把手教學

議價策略及搵筍盤貼士。隔走假盤

即場展示準確計到個人借貸力

買住宅/買劏房收租/買樓做學生宿舍揀單位秘訣

實地了解宿舍的需求及建立

買樓收租的裝修及如何控制成本

沽樓靚價賣出秘傳心法

高成數上會出租破解實例解說

債券買賣賺價賺息秘訣

股市賺錢手把手教學

第二課真人: 2024-04-27(六)14:00-17:00

第三課真人: 2024-05-04(六)14:00-17:00

*實戰班教授實地睇樓要旨及投資秘訣,只設實體課

費用: $8300

第二課真人: 2024-04-27(六)14:00-17:00

第三課真人: 2024-05-04(六)14:00-17:00

*實戰班教授實地睇樓要旨及投資秘訣,只設實體課

費用: $8300

利用網上搜尋的「水電煤方法」、點解仲會提高坐監風險?

年內真實高成數中伏個案及解法剖析

業主如何處理不同金融/政府部門之有關查詢

租霸解決方法及預防?

九成上會唔報清出租用途之利與弊

買樓收租各類稅務處理

-點搵適合單位去做套房或學生分租?

套房收租同一般買樓收租之差異

套房裝修要留意事項! 做錯返唔到轉頭更會找著壞租客

真實個案、貼地兇宅處理答案

漏水樓各種處理手法及避免方案

本課採用powerteam大量樓宇買賣及助客經驗、助你深刻了解精明業主必知事項

講解最新的按揭政策及條例變動對你之影響

近月高回報收租方案分享

利用網上搜尋的「水電煤方法」、點解仲會提高坐監風險?

年內真實高成數中伏個案及解法剖析

業主如何處理不同金融/政府部門之有關查詢

租霸解決方法及預防?

九成上會唔報清出租用途之利與弊

買樓收租各類稅務處理

-點搵適合單位去做套房或學生分租?

套房收租同一般買樓收租之差異

套房裝修要留意事項! 做錯返唔到轉頭更會找著壞租客

真實個案、貼地兇宅處理答案

漏水樓各種處理手法及避免方案

本課採用powerteam大量樓宇買賣及助客經驗、助你深刻了解精明業主必知事項

講解最新的按揭政策及條例變動對你之影響

近月高回報收租方案分享

(*諗Sir【買樓收租課程】可單上。不用先修諗Sir【買樓秘訣課程】。)

(為配合新政策、現時【買樓收租課程】可網上在家修讀、歡迎在港及海外人仕把握限時安排!)

第一課:高成數上會出租 (網上影片)

第二課:業主如何撰寫租約及處理日後收到銀行信件 (網上影片)

第三課:學生宿舍高收租回報 (網上影片)

第四課:進階按揭心法及搵樓收租秘笈 (網上影片)

第五課(真人課):2024-05-07(二)19:15-21:15

目前優惠費用: $3000

(*諗Sir【買樓收租課程】可單上。不用先修諗Sir【買樓秘訣課程】。)

(為配合新政策、現時【買樓收租課程】可網上在家修讀、歡迎在港及海外人仕把握限時安排!)

第一課:高成數上會出租 (網上影片)

第二課:業主如何撰寫租約及處理日後收到銀行信件 (網上影片)

第三課:學生宿舍高收租回報 (網上影片)

第四課:進階按揭心法及搵樓收租秘笈 (網上影片)

第五課(真人課):2024-05-07(二)19:15-21:15

目前優惠費用: $3000

.報名【免費講座】請即填寫【免費講座報名表格】

. 缺席課程的學員,可 【申請補課 】( 免費課程除外),一律安排於下一期上課

. 此外本網站/本公司/旗下導師及行政人員均有權拒絕【任何可疑之人仕】參與任何講座/書展/收費課程/收費專欄及進入本網站/本公司擧辦活動之任何場地而事前不作另行通知

.颱風│黑雨安排載於【收生條款及條件】第17項–

【富途證券】證券分析師

《信報》專欄作家 暢銷書

《細價股執錢密碼》《細價股奪金攻略》作者

now財經台《名家給力場》客席嘉賓

經濟一週 -《細價股狙擊》客席主持

新城數碼財經《散戶奇兵》客席嘉賓

散戶熱捧刊物《炒股幫》第53期封面人物

同學可先上「單元二」,之後才讀「單元一」,etc.

時 間:2018年7月16日(一) 19:30-21:00

費 用:全 免

地 址:尖沙咀金巴利道35號-金巴利中心13樓03室

地 圖:https://goo.gl/maps/iJZXtRAhcEp

–

(課程編號: YUS40F)

2018-07-26(四)19:15-21:00(第1堂)

2018-07-30(一)19:15-21:00(第2堂)

費 用:$2,000

地 點:尖沙咀金巴利道35號金巴利中心13 樓03室

地 圖:https://goo.gl/maps/Jcvyuz8Q6AQ2

–

【 按此進入 課程】

–

*【查詢:(手機可點搫→) WhatsApp 91010168 】

【查詢: E-Mail → [email protected]】

內容:

第一堂: 非凡價值分析

– 為何判錯價

– 三式基本功

– 精選合時股份

地 點:尖沙咀金巴利道35號金巴利中心13 樓03室

–

*【查詢:(手機可點搫→) WhatsApp 91010168 】

【查詢: E-Mail → [email protected]】

買咩好?

– 倍升股之特質

– 我自己的心水倍升股列表

– 詭股特質

– 巴菲特價值投資之法

– 索羅斯投機博擊之法

–同場加映專欄重點文章內容「上市一年半較高位跌近八成的機遇」

2018-02-05(一)19:30-22:00(第1堂)

2018-02-06(二)19:30-22:00(第2堂)

費 用:$1,500

地 點:尖沙咀金巴利道35號金巴利中心13 樓03室

地 圖:https://goo.gl/maps/Jcvyuz8Q6AQ2

–

【 按此進入 課程】

–

*【查詢:(手機可點搫→) WhatsApp 91010168 】

【查詢: E-Mail → [email protected]】

內容:

2017-09-11(一)19:15-22:15(第1堂)

2017-09-18(一)19:15-22:15(第2堂)

費 用:$3,000

地 點:尖沙咀金巴利道35號金巴利中心13 樓03室

地 圖:https://goo.gl/maps/Jcvyuz8Q6AQ2

–

【 按此進入 課程】【我要報名: 網上填表】

–

*【查詢:(手機可點搫→) WhatsApp 91010168 】

【查詢: E-Mail → [email protected]】

內容:

初班+高班=24小時課程。

–

2017-10-09(一)19:15-22:15(第1堂)

2017-10-12(四)19:15-22:15(第2堂)

2017-10-19(四)19:15-22:15(第3堂)

2017-10-26(四)19:15-22:15(第4堂)

2017-11-06(一)19:15-22:15(第5堂)

2017-11-09(四)19:15-22:15(第6堂)

–

費 用:$12,000

* 股市淘金班舊生優惠 / 請WhatsApp 91010168 查詢。

地 圖:https://goo.gl/maps/Jcvyuz8Q6AQ2

–

【 按此進入 課程】【我要報名: 網上填表】

–

*【查詢:(手機可點搫→) WhatsApp 91010168 】

【查詢: E-Mail → [email protected]】

–

股 量 計 算 分 析 – 披露搜尋/股權整理/資料串連

配 發 權 證 炒 賣 – 五大準則/成本分析/部署說明

短 炒 配 發 結 果 – 供股炒法/配股炒法/新股炒法

決 議 案 拆局部署 – 意圖解讀/值博分析/離場策略

參 與 者 分佈解碼 – 搜尋方法/數據整理/行動制定

發 行 新 股 契 機 – 先舊後新/拆細股份/新股操作

串 連 財 技 應 對 – 財技追蹤/佈局分解/策略部署

其 他 財 技 切 入 – 代價發行/轉上主板/防身法則

細 股 圖 利 流 程 – 股票篩選/分析方法/買賣啟動

.報名【免費講座】:填寫【免費講座報名表格】

. 缺席課程的學員,可 【申請補課 】( 免費課程除外),一律安排於下一期上課

. 此外本網站/本公司/旗下導師及行政人員均有權拒絕【任何可疑之人仕】參與講座/書展/收費課程/收費專欄及進入本網站/本公司擧辦活動之任何場地而事前不作另行通知

.颱風│黑雨安排載於【收生條款及條件】第17項

Jack Sir 簡介

Jack Sir | 期權課程

【Option Jack – 期權速成課程】

Option 2 :期權4式應用,實際槓桿及Delta Gamma Theta Vega

Option 3 : Call put parity ,敢恨下重注的時機1,short put 與covered call解碼

Option 4 :敢恨下重注的時機2,4個救倉策略,跨月價差及 2月港交所末日put

Option 5 :牛熊週期時間,注碼控制及除淨對期權的影響

4月30日前報名,每堂$500 優惠Option 1 :課程內容

Option 2 :課程內容

Option 3 :課程內容

Option 4:課程內容

Option 5 :課程內容

投資與投機